Понятие «самозанятость» появилось в законодательстве в 2017 году. С 1 июля 2017 года няни, сиделки, репетиторы, уборщики и некоторые другие лица могли зарегистрироваться в качестве самозанятых. Согласно предложенному Минюстом проекту поправок в закон о занятости «самозанятые» – это физические лица, самостоятельно осуществляющие на свой риск деятельность по оказанию услуг другим физлицам, направленную на систематическое получение прибыли, основанную исключительно на личном трудовом участии, в том числе – во время, свободное от исполнения обязанностей по трудовому договору. Самозанятые не могут быть зарегистрированы в качестве индивидуальных предпринимателей. Стать самозанятым может любой человек старше 16 лет. Данный статус закрепляется за лицом после направления в налоговую инспекцию уведомления, что занимается работой, относящейся к самозанятости.

С 01 января 2019 года вступил в силу Федеральный закон № 422-ФЗ от 27.11.2018 «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» в городе федерального значения Москве, в Московской и Калужской областях, а также в республике Татарстан», которым был установлен специальный налоговый режим для «самозанятых» – «Налог на профенссиональную деятельность». Применять специальный налоговый режим вправе физические лица, в том числе ИП, получающие доходы от деятельности, при которой они не имеют работодателя и не привлекают наемных работников. Законом определен ряд ограничений для применения данного спецрежима. Это, в том числе: реализация подакцизных товаров и товаров, подлежащих обязательной маркировке; добыча и (или) реализация полезных ископаемых; получение доходов, превышающих в текущем календарном году 2,4 миллиона рублей.

Постановка на налоговый учет и уплата налога могут производиться с помощью бесплатного мобильного приложения «Мой налог». Налоговым периодом признается календарный месяц. Ставки налога – 4 процента, если реализация осуществляется физлицам, и 6 процентов, если реализация осуществляется ИП и ЮЛ. Налоговая декларация по данному налогу не представляется.

Итак, разобравшись «кто такие самозанятые граждане», встает вопрос о преимуществах и рисках организаций, привлекающих данных лиц к работе по гражданско-правовым договорам. На первый взгляд работать организациям с самозанятыми гражданами крайне выгодно. В отношениях с самозанятыми гражданами, как и с индивидуальными предпринимателями по аналогии, юридические лица – заказчики не выступают налоговым агентом, не уплачивают за данных лиц НДФЛ и прочие взносы. Юридические лица экономят на налогах, социальных взносах и оформлении дополнительных бумаг в виде кадровой документации. Стоимость услуг включается в расходы организации. Бумажный или электронный чек, полученный от самозанятого гражданина, можно списать в затраты и снизить налогооблагаемую базу.

Но не все так безоблачно, как кажется на первый взгляд!

Основной существенный для работодателя риск

привлечения к работе самозанятых граждан – это переквалификация

гражданско-правовых договоров (далее – ГПД) с данными

физическими лицами в трудовые правоотношения.

Переквалификация ГПД в трудовой договор регулируется статьей 19.1 Трудового кодекса РФ, вступившей в силу с 1 января 2014 года. Данная статья установила несколько способов признания отношений, возникших на основании гражданско-правового договора, трудовыми отношениями, а именно:

- добровольно заказчиком по письменному заявлению физического лица — исполнителя по договору;

- заказчиком на основании предписания Государственной инспекции труда (ГИТ), если данное предписание не было в установленные сроки обжаловано в суде;

- судом на основании заявления исполнителя-физического лица (последний вправе обратиться в суд напрямую, минуя обращение к заказчику, либо при получении от последнего отказа в переквалификации);

- судом на основании материалов, поступивших от ГИТ или иного уполномоченного органа.

Таким образом, два способа переквалификации могли быть реализованы заказчиком во внесудебном порядке, а два — в судебном путем подачи иска о признании отношений, возникших на основании гражданско-правового договора, трудовыми.

Данная статья Трудового кодекса в 2014 году наделала много шума у работодателей, которые часто использовали подобные правовые отношения, прикрывающие трудовые. Многие компании отказались от ГПД вообще, либо перешли на срочные трудовые договоры.

Однако паника была преждевременной. Судебная практика показала, что суды довольно пассивно отнеслись к презумпции трудовых отношений, несмотря на явные признаки перечисления заработной платы дважды в месяц, ведения табелей рабочего времени и предоставления прочих гарантий своим «якобы» нештатным работникам. Чаще всего суды, отказывая в переквалификации ГПД в трудовой договор, указывали на отсутствие в ГПД обязательных условий трудового договора, предусмотренных в статье 57 Трудового кодекса. (Апелляционное определение СК по гражданским делам Верховного Суда Республики Саха (Якутия) от 30.03.2016 г. по делу № 33-1205/2016; апелляционное определение СК по гражданским делам Ярославского областного суда от 16.05.2016 г. по делу № 33-3394/2016).

Однако правом признания отношений, возникших на основании гражданско-правового договора, трудовыми отношениями, немногим позже воспользовались государственные фискальные органы в виде налоговых инспекций и ПФР, внебюджетных фондов и прочих при проведении проверок. Институт переквалификации, появившийся в трудовом праве, подсказал фискальным органам механизм раскрытия факта занижения облагаемой базы в административных отношениях. Позиция судов о праве фискальных органов на придание трудового характера сложившимся отношениям полно изложена в постановлении Восьмого арбитражного апелляционного суда от 24.08.2016 г. № 08АП-8593/16 (применительно к Фонду социального страхования РФ). Налоговые органы, заинтересованные в наибольших сборах в бюджет не только налогов, но и штрафных сборов за нарушение налогового режима и законодательства, сложили довольно весомую судебную практику против неосмотрительных работодателей, «оптимизирующих» налогообложение через физических лиц, в том числе индивидуальных предпринимателей.

Показательным решением стало дело Арбитражного суда Ресбублики Саха (Якутия) № А58-547/2016, в котором, несмотря на привлечение по гражданско-правовым договорам индивидуальных предпринимателей, отсутствия на предприятии какой-либо кадровой документации, суды пришли все равно пришли к выводу о том, что действительным экономическим смыслом деятельности привлекаемых обществом предпринимателей являлось осуществление ими трудовых функций в качестве наемных работников. В деле было установлено, что в договорах с индивидуальными предпринимателями указывался график работы, прописывались должности и специальности, предусматривалась материальная ответственность, договоры носили не разовый, а систематический характер. Привлеченные обществом предприниматели в своей деятельности пользовались принадлежащими организации помещениями, оборудованием безвозмездно. Верховный Суд РФ согласился с выводами налогового органа о том, что организация создала незаконную «схему» минимизации налогообложения, заключая договоры гражданско-правового характера со своими работниками, зарегистрированными как ИП. В связи с этим инспекция доначислила компании НДС, налог на прибыль, НДФЛ, пени и штрафы (Определение Верховного Суда РФ от 27.02.2017 г. по делу № 302-КГ17-382).

В случае переквалификации в трудовые отношения договоров, заключенных с самозанятыми лицами, самостоятельно уплачивающими НДФЛ и освобожденными от уплаты ЕСН и страховых взносов, заказчик-работодатель попадает в еще более сложное положение. В соответствии с ч. 3 ст. 19.1 ТК РФ признание гражданско-правовых отношений трудовыми влечет за собой установление их таковыми со дня начала выполнения работ по гражданско-правовому договору. К этому моменту у работника, коим ранее был самозанятый гражданин-исполнитель, могут накопиться несколько очередных непредоставленных отпусков и прочих невыполненных социальных гарантии в виде больничных, оплаты сверхурочного труда, компенсации за вредные условия труда и прочее. В отношении работодателя-заказчика могут быть начислены недоимки по ЕСН и страховым взносам в ФСС РФ, а также штрафы и пени за несвоевременную уплату. В соответствии со ст. 5.27 КоАП РФ - нарушение законодательства о труде и об охране труда – на работодателя может быть возложен административный штраф как на юридическое лицо - от 30 тыс. до 50 тыс. руб. или наказание в виде административного приостановления деятельности на срок до девяноста суток.

При этом взыскать недоимку инспекторы смогут во внесудебном порядке. Например, если инспекция вынесла решение о взыскании в результате переквалификации сделки, а фирма не согласилась и обратилась в суд, но суд признал это решение законным (Постановление Президиума ВАС РФ от 16 июля 2013 г. № 3372/13).

Внимание налоговых органов в любом случае привлечет массовое заключение договоров с самозанятыми лицами в отношении деятельности, не предполагающей разовый характер. Отсутствие направленности деятельности самозанятого на конечный результат так же может вызвать подозрение в гражданско-правовом характере отношений. Например, лицо, оказывающее услуги в должности секретаря-делопроизводителя не предполагает фиксацию определенного объема работ и направленность на конечный результат ее выполнения.

По законодательству не получится привлечь к работе бывших работников, после увольнения которых прошло менее двух лет. Согласно статье 6 Закона № 422-ФЗ для целей настоящего Федерального закона не признаются объектом налогообложения доходы от оказания (выполнения) физическими лицами услуг (работ) по гражданско-правовым договорам при условии, что заказчиками услуг (работ) выступают работодатели указанных физических лиц или лица, бывшие их работодателями менее двух лет назад.

Массовое привлечение из организаций-партнеров, либо афиллированных лиц, бывших работников, которые стали после увольнения самозанятыми гражданами, также будет привлекать внимание налоговиков с целью установки схем ухода уплаты налогов.

В 2017 году Минфин, ФНС и Следственный комитет выпустили совместное письмо о том, как в ходе налоговых проверок установить умысел должностных лиц, направленный на неуплату налогов (письмо от 13.07.2017 № N ЕД-4- 2/13650@). Другими словами, в руках инспекторов появилась подробнейшая инструкция по выявлению и доказыванию схем ухода от налогов (см. публикацию «В Налоговом кодексе прописали презумпцию виновности налогоплательщиков: как работать в рамках закона 163-ФЗ?»). Если инспектор в ходе проверки вычислит одну из «рассекреченных» схем, компании придется не только доплатить налоги, но и погасить выставленный инспекторами штраф. Умышленная неуплата или неполная уплата налога влечет взыскание штрафа в повышенном размере 40% от неуплаченной суммы налога, по сравнению с 20% от неуплаченных сумм в ситуации с право нарушением, совершенным по неосторожности.

Нельзя забывать, что обороты набирает и практика по ст. 54.1 Налогового кодекса, запрещающая искажение сведений о фактах хозяйственной жизни и применение которой означает не только доначисление налогов, штрафов и пени, но и последующее привлечение к уголовной ответственности.

Таким образом, любой ГПД, заключенный с физическим лицом, несет в себе потенциальный риск для привлекающей стороны в виде значительных материальных убытков в случае переквалификации заключенного с ним договора в трудовой.

Однако, привлечение самозанятых лиц компаниями не запрещено! При грамотном юридическом оформлении правовых отношений и экономическом обосновании их необходимости вышеуказанные риски не страшны добросовестным предпринимателям.

В случае реальной необходимости привлечения самозанятых граждан рекомендуется обратить внимание на следующие факторы:

Вопрос взаимодействия юридических лиц с самозанятыми физическими лицами возникает только в том случае, если такой статус они получили в результате применения режима, введенного в качестве экспериментального законом № 422-ФЗ на период 2019-2028 годов и в определенных данным законом четырех регионах - Москва, в Московская и Калужской области, в республике Татарстан. Статус самозанятого лица должен быть подтвержден справкой в ПДФ-формате с электронной подписью самозанятого внизу бланка, распечатанного по форме из официального сайта налоговой службы.

Юридические лица и индивидуальные предприниматели, взаимодействующие с самозанятыми, в отношении выплачиваемых им доходов освобождаются от платежей и отчетности по НДФЛ и страховым взносам только при условии получения от самозанятого оформленного по всем правилам чека. И только при наличии этого чека выплаченный самозанятому доход попадет в расходы, учитываемые юрлицом или ИП при формировании налоговой базы по ОСНО, УСН или ЕСХН.

Существенным обстоятельством предупреждения рисков является грамотное составление гражданско-правового договора с самозанятым физическим лицом.

При составлении договора рекомендуется исключать любые условия и термины, свойственные трудовым отношениям.

Договор с физическим лицом могут признать трудовым, а правоотношение переквалифицировать в трудовое, при наличии следующих признаков:

1. Личный характер прав и обязанностей работника, то есть невозможность передачи возложенных обязанностей на третьих лиц (закрепление в предмете договора трудовой функции (выполнение работником лично работ определенного рода, а не разового задания заказчика) (Постановление ФАС Восточно-Сибирского округа от 15.09.2010 по делу N А33-21611/2009).

2. Условие в договоре о ежедневном выполнении одних и тех же обязанности;

Например, по договору выполнялась не какая-либо конкретная разовая работа, а исполнялись определенные функции, входящие в обязанности физического лица — исполнителя, при этом отношения сторон носят длительный характер (Постановление ФАС Поволжского округа от 02.08.2010 по делу N А55- 35154/2009).

Если в договоре указано, что работник обязуется выполнить определенную работу, а общество — оплатить ее, то следует вывод, что предметом договора являлось выполнение работ определенного рода, носящих системный характер (Постановление ФАС Дальневосточного округа от 09.02.2011 N Ф03-10021/2010 по делу N А59-2316/2010).

3. Работа выполнялась под контролем и руководством работодателя, которым выдавались допуски, удостоверение, проводилась аттестация (Определение ВС РФ от 25 сентября 2017 г. № 66-КГ17- 10).

4. Наличие условия в договоре о получении фиксированной или почасовой оплаты труда ежемесячно за процесс труда, а не за конечный результат.

Например, оплата труда по договорам была гарантирована в определенной сумме, выплачивалась ежемесячно после подписания акта приема-передачи услуг независимо от объемов выполненных работ, что подтверждается расходными кассовыми ордерами, платежными ведомостями и платежными поручениями (Постановление ФАС Дальневосточного округа от 14.07.2010 N Ф03-4384/2010 по делу N А59-5463/2009)

5. Указание в договоре и иных внутренних документах организации на конкретную должность, наличие должностной инструкции.

В Определении Верховного суда РФ от 5 февраля 2018 г. № 34-КГ17-10), Верховный суд уточнил, что отношения можно признать не гражданско-правовыми, а трудовыми, если есть указания: на тарифно-квалификационные характеристики работы; должностные инструкции. Также в качестве подтверждения могут быть любые документальные и иные указания на профессию, специальность, вид поручаемой работы. Одним из таких подтверждений был документ из центра занятости, который направил гражданина на работу в организацию. В этом направлении были указаны конкретная должность, режим работы компании и информация о факте трудоустройства.

6. Указание на рабочее место по адресу местонахождения компании, автоматизацию рабочего места.

7. Установление в договоре графика работы. Признаки того, что трудовая функция выполняется в условиях коллективного труда с подчинением правилам внутреннего трудового распорядка и соблюдением трудовой дисциплины

8. Вменение исполнителю по договору материальной ответственности.

9. Отсутствие риска, связанного с трудом.

10. Отсутствие в договорах конкретного объема работ (значение для сторон имел сам процесс труда, а не достигнутый в результате этого результат). Цель договора подряда (оказания услуг) – получение конкретного результата, а не выполнение работы как таковой. Работодатель, как правило, заинтересован не столько в конкретном результате деятельности работника, сколько в личном выполнении им определенной трудовой функции (ч. 2 ст. 58 ТК РФ, п. 13 Постановления Пленума Верховного Суда РФ от 17.03.2004 N 2 «О применении судами Российской Федерации Трудового кодекса Российской).

Также рекомендуется указать в договоре с самозанятыми физическими лицами дополнительные условия,обосновывающие статус плательщика налога на профессиональный доход, закрепляющие ответственность исполнителя за убытки, которые понесет Заказчик в случае недобросовестного выполнения Исполнителем налоговой отчетности. Следует обозначить размер штрафа — 30%, если человек перестанет быть самозанятым раньше срока действия договора. Из этой суммы работодатель сможет компенсировать доначисленные страховые взносы. Также можно указать пункт о том, что самозанятый не имеет право сниматься с учета на время действия договора.

В заключение вышеизложенному хочется сделать вывод, что привлечение компаниями самозанятых граждан должно иметь экономическое обоснование данного сотрудничества. Использование самозанятых вместо работников, только потому, что это позволяет экономить на налогах, в глазах ФНС организацию не оправдает. При принятии бизнес-решений необходимо руководствоваться не только соображениями налоговой экономии, но и обосновать разумную деловую цель, планируя реструктуризацию.

Для налоговых органов и судов формальный статус физических лиц, а также наименование договора не значат ровным счетом ничего в отсутствие экономического обоснования сотрудничества, действий и изменений во взаимоотношениях. Об этом неоднократно напоминала ФНС России (письмо ФНС России от 31 октября 2017 года № ЕД-4-9/22123@, письмо ФНС России от 11 августа 2017 № СА-4-7/15895@).

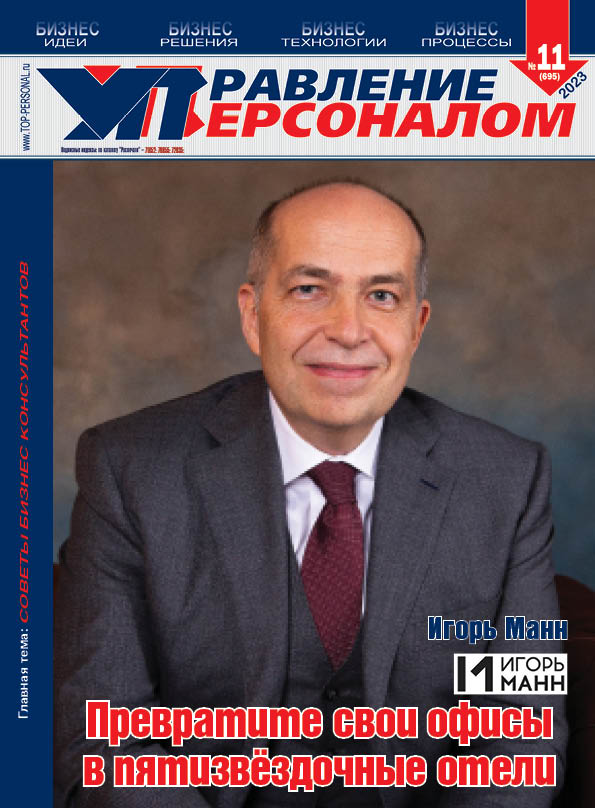

Ирина Симич

Беседовала А. Верещагина